個人事業主や法人にとって、屋根修理は単なる工事ではありません。

「経費にできるのか」「資産計上すべきか」といった会計処理の判断が、税務上のインパクトに大きく影響します。

- 屋根修理の勘定科目は何になるのか?

- 修繕費として経費処理できるのか?

- 資本的支出として資産計上が必要なのか?

この記事では、税務実務に基づき、屋根修理の判断基準や仕訳例を詳しく解説します。

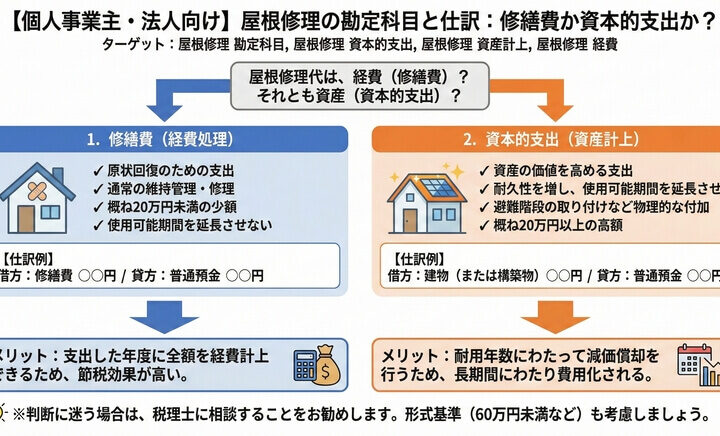

結論:原状回復なら「修繕費」、価値向上なら「資本的支出」

税務上の基本原則は以下の通りです。

| 区分 | 内容 | 会計処理 |

|---|---|---|

| 修繕費 | 原状回復・維持管理 | 経費処理(当期損金) |

| 資本的支出 | 耐用年数延長・価値増加 | 資産計上 → 減価償却 |

判断の軸となるのは、「性能が上がったかどうか」です。

修理の目的が「現状回復」であれば修繕費として経費処理が可能ですが、建物の価値向上や耐用年数の延長を目的とする場合は資本的支出として資産計上が必要です。

修繕費になるケース

以下のような工事は、原則として**修繕費(経費処理)**が可能です。

修繕費の具体例

- 雨漏り補修

雨漏り箇所を修理し、元の状態に戻す工事。 - 棟板金交換

台風などで外れた棟板金を交換する作業。 - 部分的な瓦の差し替え

割れた瓦を一部交換する工事。 - 防水シートの一部補修

防水紙の破れた箇所を部分的に補修。 - 台風被害修理

自然災害による損傷を修復する工事。

これらは、**「現状回復」**を目的としており、建物の価値を向上させるものではないため、修繕費として処理できます。

資本的支出になるケース

次のような工事は、資本的支出(資産計上)が原則です。

資本的支出の具体例

- 葺き替え工事(全面交換)

屋根材をすべて撤去し、新しい屋根材に交換する工事。 - カバー工法(屋根材追加)

既存の屋根材の上に新しい屋根材を重ねる工事。 - 断熱性能向上工事

断熱材を追加して、建物の断熱性能を向上させる工事。 - 耐震補強を伴う改修

建物の耐震性を向上させるための屋根改修。

これらは、建物の**「耐用年数を延ばす」「機能を向上させる」**目的があるため、資本的支出として資産計上し、耐用年数に応じて減価償却を行います。

判断が分かれるグレーゾーン

工事内容によっては、修繕費と資本的支出の判断が分かれるケースもあります。

グレーゾーンの例

- 築25年のスレート屋根をガルバリウム鋼板に変更

→ 性能向上があるため、原則資本的支出。 - 雨漏り部位のみ大規模補修

→ 原状回復が目的であれば修繕費。

税務調査では、「工事内容の説明資料」が重要です。見積書や工事報告書を保存し、工事の目的を明確に説明できるようにしておきましょう。

金額基準はあるのか?

税法上、修繕費と資本的支出を区別する明確な金額基準はありません。ただし、実務では以下のような目安があります。

- 20万円未満 → 修繕費処理しやすい

- 60万円以上 → 資本的支出と判断されやすい

金額だけでなく、**「工事内容」**が最も重要な判断基準となります。

仕訳例(法人の場合)

① 修繕費の場合(80万円)

仕訳:

- 借方:修繕費 800,000

- 貸方:現金預金 800,000

→ 当期全額損金として処理。

② 資本的支出の場合(150万円)

仕訳:

- 借方:建物 1,500,000

- 貸方:現金預金 1,500,000

→ 資産計上し、耐用年数に応じて減価償却を行います。

減価償却の考え方

屋根部分の改修は、「建物附属設備」として扱われることが多く、以下の耐用年数が目安となります。

- 耐用年数:15〜20年程度

具体的な耐用年数は、工事内容や使用材料によって異なるため、税理士に相談することをおすすめします。

個人事業主の場合

青色申告者の場合も、法人と同様の扱いとなります。

- 修繕費 → 必要経費として処理

- 資本的支出 → 固定資産として計上

また、10万円未満の工事であれば、少額減価償却資産制度の対象となる可能性があります。

火災保険金を受け取った場合

火災保険金を受け取った場合、修理費と相殺されるわけではありません。以下のように仕訳を行います。

仕訳例:

- 借方:現金預金

- 貸方:雑収入

保険金の受領額が大きい場合、課税所得が増える可能性があるため注意が必要です。

実務で重要なポイント

屋根修理の会計処理を適切に行うためには、以下の点が重要です。

- 見積書に工事内容が明確に書かれているか

- 「性能向上」か「原状回復」かを明確に記載。

- 工事写真・報告書を保存しているか

- 税務調査時に説明資料として活用。

- 税理士に事前相談しているか

- 専門家のアドバイスを受けることで、税務リスクを回避。

まとめ|屋根修理は税務判断で差が出る

屋根修理の会計処理は、以下のように区分されます。

- 原状回復 → 修繕費(経費処理)

- 性能向上 → 資本的支出(資産計上)

節税を意識する場合は、以下のポイントを押さえましょう。

- 工事前に目的を整理する

- 見積書の内訳を明確にする

- 税理士に事前相談する

屋根修理は、建物の防水性能を維持するための重要な投資であると同時に、会計処理の判断対象でもあります。工事内容を正確に理解し、適切な会計処理を行うことで、税務リスクを回避しつつ、資金を有効活用することが可能です。

コメント